Capacidade das Fundições de Semicondutores: Quem, Onde e Quanto

A maior história de eletrônicos nos EUA em 2022 foi a Lei dos Chips, que alocou grandes quantidades de investimento público na capacidade de fabricação de semicondutores. Isso foi seguido por grandes quantidades de investimento corporativo em novas instalações de produção nos EUA, bem como investimento de empresas dos EUA em outras partes da América do Norte e Europa. No total, o nível de investimento dos EUA alcançou centenas de bilhões de dólares por empresas como TSMC, Intel, Samsung, Micron e Texas Instruments. O investimento europeu também aumentou em concordância com as empresas e o investimento governamental dos EUA.

Para realmente ver os efeitos na cadeia de suprimentos de eletrônicos, é necessário olhar para o quadro global, que envolve investimento no Sudeste Asiático. O que também é importante é o tipo de investimento; o investimento em grande parte do Sudeste Asiático está em capacidade de fundição, enquanto o investimento dos EUA é principalmente em capacidade de fabricação cativa. Também há crescimento na capacidade de OSAT a considerar, que está crescendo mais rápido no Sudeste Asiático.

Fundição vs. Capacidade Cativa

A maior mudança no negócio de semicondutores nos últimos 20 anos tem sido o crescimento das operações de fundição, como a fundição da TSMC e Samsung. Essas empresas não produzem nenhum de seus próprios produtos e focam apenas em desenvolver expertise em fabricação de semicondutores, bem como disciplinas relacionadas como embalagem. Novas fábricas de semicondutores sendo construídas nos EUA, Europa e Ásia incluem capacidade de fundição e operações cativas fabricando os próprios produtos de uma empresa.

Primeiro, a estatística curta: as empresas dos EUA estão experimentando a maior expansão em termos de novas instalações ou adições a instalações existentes. Dentro dos EUA, há 73 novas fábricas de semicondutores planejadas para construção ou atualmente em construção. Deste número, empresas dos EUA estão construindo 50 novas instalações, e 42% dessas novas instalações estão localizadas nos EUA. Isso é uma quantidade significativa de nova capacidade dentro das fronteiras dos EUA ou em locais que são amigáveis às empresas dos EUA.

Quando olhamos para o nó tecnológico, vemos estatísticas interessantes sobre a localização da capacidade mais avançada. Como mostrado na tabela abaixo, a capacidade para os nós mais avançados é encontrada na Ásia, especificamente em Taiwan e Japão. Isso ajuda as empresas que querem implementar uma efetiva estratégia China +1 e que precisam de chips mais avançados para seus produtos.

|

Empresa e Localização |

Nó de Tecnologia |

|

2 nm e 1 nm |

|

5 nm e 4 nm |

|

7 nm |

A seguir, vamos olhar para o que é, possivelmente, um conjunto de números mais importante: a capacidade das fundições. Existem algumas maneiras de medir a capacidade das fundições, mas o padrão da indústria (e provavelmente o mais importante) é a capacidade mensal de wafers. A lista a seguir apresenta os valores de capacidade mensal de wafers em novas operações de fundição ao redor do mundo:

- Winbond Electronics Corp.

- 10.000

- United Microelectronic Corp.

- 30.000

- Samsung Foundry

- 30.000

- TSMC (Japão)

- 55.000 (Japão)

- 20.000 (Estados Unidos)

- Nanya Technology Corp.

- 45.000

- Foxconn

- 40.000 (Índia)

- 40.000 (Malásia)

- Tower Semiconductor Ltd.

- 40.000

- Hua Hong Semiconductor Ltd.

- 83.000

- Powerchip Semiconductor Manufacturing Corp.

- 100.000

- Guangzhou CanSemi Technology Inc.

- 120.000

- Semiconductor Manufacturing International Corp.

- 340.000

Nem todas as instalações de fundição são criadas iguais porque as fábricas só são capazes de produzir em certos nós de tecnologia. Ao observar a distribuição geográfica da capacidade de fabricação, vemos uma clara dispersão na localização da capacidade das fundições; a maior parte da nova capacidade está localizada na China, mas a capacidade mais avançada está fora da China, em Taiwan, Japão, Coreia do Sul e, em menor grau, nos EUA.

Um curinga que está conspicuamente ausente da lista acima é a Europa. Existe um Ato Europeu de Chips, que foi aprovado em 25 de julho de 2023. O objetivo do Ato Europeu de Chips é facilitar um aumento na produção de chips e, assim, crescer a participação de mercado europeia na capacidade e capacidade de fabricação global. À medida que as alocações da UE começarem a ser distribuídas, é provável que o investimento privado siga para ajudar a aumentar a capacidade de fabricação de semicondutores da Europa.

Capacidade de OSATs e IDM A&T

Os chips não podem existir no vácuo, e à medida que a capacidade de produção de semicondutores cresce, também deve crescer a capacidade de montagem e teste. Existem dois modelos para montar chips em pacotes e levá-los ao mercado: montagem e teste terceirizados (OSAT) e montagem e teste de fabricante de dispositivo integrado (IDM A&T).

O mercado de OSAT é ainda mais fragmentado e vulnerável do que o mercado de fundição, conforme indicado pelas seguintes estatísticas.

- Nove dos 10 principais fornecedores de OSAT estão localizados na região da Ásia/Pacífico (Silicon Semiconductor)

- O número de instalações de OSAT na China e em Taiwan supera o número de instalações de OSAT em todas as outras regiões combinadas (semi.org)

- O crescimento de OSAT na região da APAC supera a América do Norte (Anysilicon)

Sem um aumento na capacidade de OSAT ou IDM A&T nas mesmas regiões da fabricação de semicondutores, não faz sentido localizar a produção de semicondutores, pois os chips ainda precisarão ser enviados para o exterior para serem montados em suas embalagens. Nos EUA, a Lei dos Chips fornece uma alocação para o Programa Nacional de Fabricação de Embalagens Avançadas (NAPMP), que visa construir um ecossistema de embalagens avançadas dentro dos EUA.

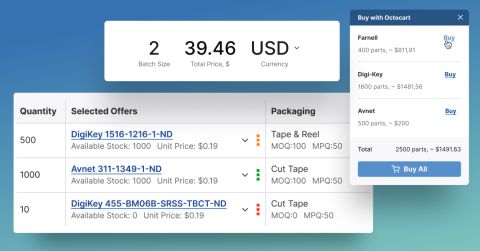

À medida que mais capacidade e inventário entram no mercado eletrônico, a Octopart estará aqui para trazer os desenvolvimentos mais recentes. Sempre que precisar encontrar componentes para o seu BOM, use os recursos avançados de busca e filtragem para localizar as peças e fontes certas e planejar seus pedidos de componentes. Você também encontrará alternativas sugeridas nas páginas de componentes da Octopart e dados atualizados de preços de distribuidores, inventário de peças e especificações de peças.

Mantenha-se atualizado com nossos artigos mais recentes ao assinar nossa newsletter.