半導体ファウンドリの生産能力:誰が、どこで、どれだけ

2022年の米国における最大の電子機器関連の話題は、半導体製造能力に大規模な公的投資を割り当てたChips Actでした。これに続いて、米国内の新しい生産施設への大規模な企業投資が行われ、さらに米国企業による北米やヨーロッパの他の地域への投資も行われました。合計で、TSMC、Intel、Samsung、Micron、Texas Instrumentsといった企業による米国の投資レベルは数千億ドルに達しました。ヨーロッパへの投資も、米国の企業や政府の投資に伴って増加しています。

電子部品供給チェーンへの影響を実際に見るためには、東南アジアへの投資を含むグローバルな画像を見る必要があります。また、投資の種類も重要です。東南アジアでの多くの投資はファウンドリー能力に関するものであり、米国での投資は主に自社製品の製造能力に関するものです。OSAT能力の成長も考慮する必要があり、これは東南アジアで最も速く成長しています。

ファウンドリー対自社製造能力

過去20年間で半導体ビジネスにおける最大の変化は、TSMCやSamsungファウンドリーのようなファウンドリー事業の成長でした。これらのビジネスは自社の製品を一切生産せず、半導体製造の専門知識やパッケージングのような関連分野の開発にのみ焦点を当てています。米国、ヨーロッパ、アジアに建設されている新しい半導体工場には、ファウンドリー能力と自社製品を製造するキャプティブオペレーションが含まれています。

まず、短い統計から:米国企業は、新しい施設の建設や既存施設への追加に関して最大の拡張を経験しています。米国内では、建設中または建設予定の新しい半導体ファブが73あります。この数のうち、米国企業が50の新しい施設を建設しており、その新しい施設の42%が米国内に位置しています。これは、米国の境界内または米国企業にとって友好的な場所に新しい能力が大量にあることを意味します。

技術ノードを見ると、最も先進的な能力の位置に関して興味深い統計が見られます。下の表に示されているように、最も先進的なノードの能力は、台湾や日本のようなアジアにあります。これは、効果的なChina +1戦略を実施し、製品により先進的なチップが必要な企業にとって有益です。

|

会社と所在地 |

テクノロジーノード |

|

2 nm と 1 nm |

|

5 nm と 4 nm |

|

7 nm |

次に、おそらくもっと重要な数字セットであるファウンドリーの生産能力を見てみましょう。ファウンドリーの生産能力を測定する方法はいくつかありますが、業界標準(そしておそらく最も重要な)は月間ウェハー生産能力です。以下のリストは、世界中の新しいファウンドリー施設での月間ウェハー生産能力の値を示しています:

- Winbond Electronics Corp.

- 10,000

- United Microelectronic Corp.

- 30,000

- Samsung Foundry

- 30,000

- TSMC (日本)

- 55,000 (日本)

- 20,000 (アメリカ合衆国)

- Nanya Technology Corp.

- 45,000

- Foxconn

- 40,000 (インド)

- 40,000 (マレーシア)

- Tower Semiconductor Ltd.

- 40,000

- Hua Hong Semiconductor Ltd.

- 83,000

- Powerchip Semiconductor Manufacturing Corp.

- 100,000

- Guangzhou CanSemi Technology Inc.

- 120,000

- Semiconductor Manufacturing International Corp.

- 340,000

すべてのファウンドリー施設が同等に作られているわけではありません。なぜなら、ファブは特定のテクノロジーノードでのみ生産が可能だからです。製造能力の地理的分布を見ると、ファウンドリー能力の所在地には明らかな分散があります。新しい能力のほとんどは中国に位置していますが、最も先進的な能力は中国外の台湾、日本、韓国、そしてある程度アメリカにあります。

上記リストから明らかに欠けているワイルドカードはヨーロッパです。2023年7月25日に可決されたヨーロッパチップ法があります。ヨーロッパチップ法の目的は、チップ生産の増加を促進し、それによってグローバル製造能力と能力のヨーロッパ市場シェアを拡大することです。EUの割り当てが配布され始めると、ヨーロッパの半導体製造能力を拡大するために、民間投資が続く可能性が高いです。

OSATおよびIDM A&T能力

チップは真空中で存在することはできず、半導体の生産能力が増加するにつれて、組み立てとテストの能力も増加しなければなりません。チップをパッケージに組み立てて市場に出すモデルには、アウトソースされた組み立てとテスト(OSAT)と、統合デバイスメーカーの組み立てとテスト(IDM A&T)の2つがあります。

OSAT市場は、以下の統計に示されるように、ファウンドリ市場よりもさらに細分化され、脆弱です。

- トップ10のOSATベンダーのうち9社がアジア/太平洋地域に位置しています(Silicon Semiconductor)

- 中国と台湾のOSAT施設の数は、他のすべての地域のOSAT施設の数を上回っています(semi.org)

- APAC地域のOSAT成長は、北米を上回っています(Anysilicon)

半導体製造と同じ地域でOSATまたはIDM A&Tの能力が増加しない限り、半導体の生産を地域化しても、チップはパッケージに組み立てるために海外に送られる必要があるため、意味がありません。米国では、Chips ActがNational Advanced Packaging Manufacturing Program(NAPMP)に割り当てを提供しており、これは米国内に先進的なパッケージングエコシステムを構築することを目指しています。

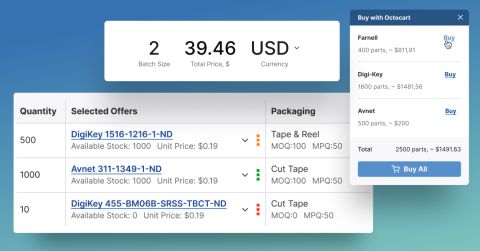

電子市場にさらに多くの能力と在庫が入ってくるにつれて、Octopartは最新の開発をお届けします。BOM用のコンポーネントを探す必要があるときはいつでも、高度な検索とフィルタリング機能を使用して、適切な部品とソースを見つけ、コンポーネントの注文を計画してください。Octopartのコンポーネントページでは、推奨される代替品や最新のディストリビューター価格データ、部品在庫、部品仕様も見つかります。

最新の記事を読むために、私たちのニュースレターにサインアップしてください。